فهرست مطالب:

تریدینگ همه اش در مورد روندها و استفاده از اطلاعات مختلف برای پیش بینی اتفاقات آینده در بازار و معاملات است. در همین راستا یکی از استراتژی هایی که معمولا تریدرها به سراغ آن می روند، اندیکاتورها هستند. با این که ممکن است گاهی دقیق عمل نکند، اما اندیکاتورها در ترید به شما کمک می کنند دیدی جامع از بازار و زمان وقوع روندها به دست آورید.

در این مقاله قصد داریم ببینیم اندیکاتور در ترید چیست و معروف ترین اندیکاتورها برای ترید کدام اند. با پراپ پلاس همراه باشید.

مفهوم اندیکاتور در ترید

در ترید اندیکاتورها در واقع فرمول ها و تحلیل و بررسی ریاضی هستند که به شما اطلاعات دقیقی از نمودارهای قیمت نشان می دهند. این اطلاعات برای شناسایی سیگنال ها، روندها و تغییرات در حرکت به کار می روند. به زبان ساده می توان گفت که اندیکاتورها در ترید می توانند به تریدر نشان دهند که چه زمانی قرار چه اتفاقی بیفتد.

اندیکاتورها برای ترید یا اندیکاتورهای تاخیری (lagging) هستند یا پیشرو (leading). اندیکاتورهای پیشرو به ترید در پیش بینی آینده ی بازار کمک می کنند و اندیکاتورهای تاخیری به تریدر یک دید کلی از اتفاقات گذشته می دهد. و این را هم به یاد داشته باشید که هیچ اندیکاتوری پاسخی قطعی از اتفاقات آینده در بازار به شما نمی دهد. البته می توانید آن ها را با تحلیل های دیگر ترکیب کنید و دید بهتر از سهام، فارکس و ابزارهای مالی دیگر به دست آورید:

- پیش بینی روند آینده

- نوسانات کوتاه مدت

- ورود و خروج به ترید

- حرکات بازار و قیمت ها

بیشتر بخوانید: Prop Trading چیست و چه مزایایی دارد؟

اندیکاتور در ترید چه کاربردی دارد؟

اندیکاتورها زمانی به کمک تریدر می آیند که معامله گر نتواند اطلاعات مورد نیاز ترید خود را از نمودارهای قیمت به صورت دقیق به دست بیارود. همچنین تریدر می تواند نقاط قوت و جهت روندها، نقاط ورود و خروج را شناسایی کند، برگشت قیمت را پیش بینی و نوسانات بازار را اندازه گیری کند.

شما به عنوان تریدر درک عمیق تری از بازار و شرایط آن دارید و می توانید روند قیمت و حرکات آن را به کمک اندیکاتور انجام دهید. چرا که اندیکاتور در تحلیل تکنیکال از جمله مهم ترین ابزارها است و در بازارهای مالی مختلفی هم مورد استفاده قرار می گیره. و شما کاربرد آن را بیشتر می توانید در تحلیل حرکات کوتاه مدت قیمت مشاهده کنید. اما اگر تریدری با استراتژی بلند مدت هستید نیز این اندیکاتورها به کمک شما می آیند و بهتان کمک می کنند تا نقاط ورود و خروج معاملات را بهتر شناسایی کنید.

همین الان حساب خودت رو بخر

10 اندیکاتور برتر برای ترید

در ادامه با 10 تا از بهترین اندیکاتورهایی که می تواند در ترید به کمک تریدر بیاید آشنا می شویم.

1. اندیکاتور میانگین متحرک ساده (SMA)

اندیکاتور میانگین متحرک ساده یا به اختصار SMA اندیکاتوری است که میانگین قیمت یک دوره را محاسبه می کند؛ به این گونه که در این زمان قیمت ها را جمع کرده و سپس بر تعداد روزهای آن دوره تقسیم می کند و خطی از یک روند ایجاد می کند. خط روند نشان می دهد که ارزش یک دارایی در حال افزایش یا کاهش.

توضیحات:

اندیکاتور SMA به شما در شناسایی جهت روند قیمت کمک می کند و این کار را بدون دخالت نوسانات قیمت کوتاه مدت انجام می دهد. این را نیز به یاد داشته باشید که میانگین حرکت در دوره زمانی مشخص انجام می گیرد و همه قیمت ها وزن مساوی دارند. برای مثال، یک میانگین حرکت ساده 12 روزه، نقاط روزانه قیمت را در نظر می گیرد و از آن ها برای گرفتن میانگین کلی استفاده می کند. این اندیکاتور اندیکاتور تاخیری است؛ چرا که داده های به روند قیمتی گذشته بستگی دارند.

چگونه از SMA استفاده کنیم؟

میانگین حرکت یک دارایی را به کمک جمع نقاط قیمت در دوره زمانی مشخص و تقسیم آن بر تعداد نقاط قیمت به دست می آید. برای مثال SMA 12 روزه را در نظر بگیرید و قیمت خروج روزانه به شرح زید است:

1.2 + 1.3 + 1.1 + 1.1 + 1.4 + 1.3 + 1.2 + 1.5 + 1.3 + 1.1 + 1.5 + 1.4

پس میانگین متحرک ساده در این مثال می شود: 15.4 / 12 = 1.28

بیشتر بخوانید: چطوری بدون سرمایه ترید کنیم؟

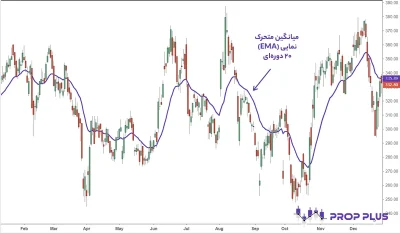

2. اندیکاتور میانگین متحرک نمایی (EMA)

اندیکاتور میانگین متجرک نمایی یا به اختصار EMA اندیکاتوری است که روند میانگینی بر پایه چندین نقطه قیمت روزانه ایجاد می کند اما بر عکس SMA برای هر یک از نقاط داده وزن متفاوتی در نظر گرفته می شود و همچنین روزهای آخر معاملاتی اهمیت بیشتری دارند.

توضیحات:

اندیکاتور EMA همان داده هایی را ایجاد می کند که اندیکاتور میانگین حرکت ساده ایجاد می کند. و این موضع به این معنا است که از چندین نقطه قیمت در بازه چند روزه مشخص استفاده می کنید تا میانگین را به دست بیاورید. این میانگین قیمت نشان می دهد که ارزش دارایی روند صعودی دارد یا نزولی.

هر چند که EMA بیشتر به قیمت روزهای آخر اهمیت می دهد. در واقع هر چه قیمت جدیدتر باشد وزن بیشتری هم در محاسبات دارد.

چگونه اندیکاتور EMA را استفاده کنیم؟

برای اندازه گیری میانگین متحرک نمایی اول باید SMA را اندازه گیری کنید. پس از آن به ضریب نیاز دارید. ضریب را از از تقسیم 2 بر عدد نقاط قیمت (+1) به دست آورید. در نهایت EMA را با استفاده از قیمت های فعلی و گذشته به دست آورید.

برای مثال اگر می خواهید به EMA 12 روزه نگاه کنید، باید موارد زیر را انجام دهید:

- SMA را محاسبه کنید: مثلا در مثال قبل عدد 1.28 به دست آمده.

- ضریب را اندازه بگیرد: 2 / (12+1) = 0.1538 * 100 = 15.38%

- EMA: (قیمت خروج روزانه – EMA روز قبلی) * ضریب + EMA روز قبل

برای این مثال بیایید EMA روز قبل را 1.28 در نظر بگیریم و آن را به قیمت فعلی اضافه کنیم. و قیمت فعلی را نیز 1.30 در نظر می گیریم. و حالا ضریب 5.38% را اضافه می کنیم که به صورت 0.1538 نشان داده می شود و حالا فرمول EMA را داریم:

(1.41 – 1.28) X 0.1538 + 1.28 = 1.29

در نهایت EMA 1.29 می شود.

بیشتر بخوانید: نکات مهم برای پاس کردن و قبول شدن در چالش های پراپ تریدینگ

3. اندیکاتور مکدی (MACD)

اندیکاتور مکدی یا MACD مقایسه بین دو میانگین حرکت است و هدف آن این است که نشان دهد قیمت ها همگرایی دارند یا واگرایی و به زبان ساده قیمت ها به یکدیگر نزدیک می شوند یا دور.

توضیحات:

اندیکاتور مکدی برای تشخیص تغییرات در حرکت است. اگر دو میانگین قیمت در حال نزدیک شد به هم بودند به این معنا است که حرکت رو به کاهش است. اگر هم دو میانگین قیمت در حال دور شدن از هم بودند به این معنا است که حرکت رو به افزایش و ساخت است.

چگونه از اندیکاتور MACD استفاده کنیم؟

تریدرها خط MACD را روی نمودار می بینند. این خط فاصله بین دو میانگین حرکت است. یک خط سیگنال که میانگین حرکت خط MACD است، بعد به آن اضافه می شود. اگر خط MACD از پایین با خط سیگنال تقاطع ایجاد کند، می تواند به عنوان سیگنال خرید در نظر گرفته شود. اگر از بالا تقاطع ایجاد کند هم به معنای سیگنال فروش است.

بیشتر بخوانید: تمرین های ترید برای موفقیت در پراپ تریدینگ

4. اندیکاتور فیبوناچی اصلاحی

اندیکاتور فیبوناچی اصلاحی هم اندیکاتوری است که برای تشخیص این است که بازار در برابر یک روند چه قدر حرکت می کند.

توضیحات:

تریدرها از این اندیکاتور استفاده می کنند تا شیب های موقتی در بازار را پیدا کنند و از آن ها برای تشخیص تغییر یا ثابت ماندن روند استفاده کنند. به بیانی دیگر، تریدرها به دنبال ثبات در روند جدید بر پایه قدرت یک اصلاح هستند. و این زمانی است که محاسبه فیبوناچی اصلاحی به کار می رود.

چگونه اندیکاتور فیبوناچی اصلاحی را استفاده کنیم؟

بیشترین و کمترین قیمت را در یک دوره زمانی تقسیم کنید و نتیجه را در نسبت هایی قرار دهید که اعداد فیبوناچی را دنبال می کنند. می تواندی این اندیکاتور را برای روندهای بالا رونده و پایین رونده پیدا کنید و راحت ترین راه برای این کار این است که از یک ماشین حساب آنلاین استفاده کنید.

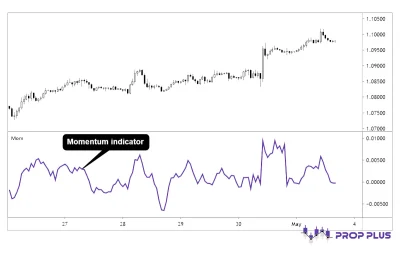

5. اندیکاتور استوکاستیک (Momentum)

اندیکاتور استوکاستیک نیز اندیکاتوری است که به تشخیص اشباع خرید یا اشباع فروش کمک می کند و این کار را با مقایسه قیمت کنونی با قیمت هایی در یک بازه زمانی انجام می دهد.

توضیحات:

اندیکاتور استوکاستیک می تواند:

- اشباع خرید را تشخیص دهد: برای مثال قیمت کنونی بیش از ارزش حقیقی است؛

- اشباع فروش را تشخیص دهد: برای مثال قیمت کنونی زیر ارزش حقیقی است.

برای مشخص کردن این موضوع باید قیمت کنونی را با قیمت خروجی در دوره زمانی مشخص مقایسه کنید. نتیجه این محاسبه عددی می شود که بین 1 تا 100 است. اگر این نمره و عدد 20 یا کمتر شود، بازار اشباع فروش شده و اگر این عدد بالای 80 باشد یعنی بازار اشباع خرید شده است.

چگونه از اندیکاتور استوکاستیک استفاده کنیم؟

با تفریق کمترین قیمت در دوره از آخرین قیمت خروج عددی را به دست می آورید و سپس نتیجه را بر رنج کلی تقسیم کنید و در صد ضرب کنید.

برای مثال اگر در بازه زمانی 14 روزه کمترین قیمت 11 باشد و قیمت فعلی 15، قرمول به این صورت است:

15 – 11 = 4 / 14 = 0.2857 * 100 = 28.57

در این مثال می بینیم که بازار نه اشباع فروش است و نه اشباع خرید.

۸۰ درصد سودتو برداشت کن!

6. اندیکاتور بولینگر باند (Bollinger Band)

اندیکاتور بولینگر باند نیز اندیکاتوری است که نوشان قیمت یک دارایی را در یک بازه زمانی نشان می دهد.

توضیحات:

این اندیکاتور میانگین حرکت یک دارایی را در یک بازه را می گیرد و SD ها را بالا و پایین قیمت فعلی قرار می دهد. این SD ها یا انحراف معیارها درجه بندی ای را ایجاد می کنند. وقتی قیمت بالای حداکثر محدوده باند در دوره ثابت قرار بگیرد، بازار اشباع خرید است و وقتی زیر حداقل محدوده است به این معنا است که بازار اشباع فروش است.

بیشتر بخوانید: توصیه های طلایی برای تریدرها که باید بدانند!

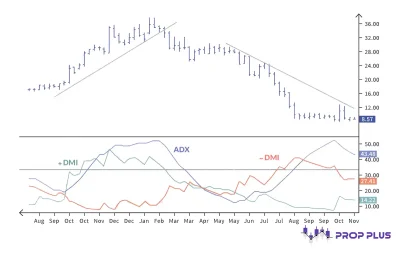

7. اندیکاتور شاخص میانگین حرکت جهتدار (ADX)

اندیکاتور شاخص میانگین حرکت جهت دار یا به اختصار ADX به شما می گوید که هر روند قیمت چه قدر اهمیت دارند و این را با درجه بندی 0 تا 100 نشان می دهد.

توضیحات:

اندیکاتور ADX میانگین حرکت را در یک بازه زمانی می گیرد که معمولا هم 14 روز است. انی اندیکاتور به شما از جهت روند نمی گوید. بلکه به شما نشان می دهد که روند کنونی قوی است یا خیر. و این را با اعداد 0 تا 100 نشان می دهد.

چگونه اندیکاتور ADX را استفاده کنیم؟

معمولا سه خط روی نمودار قیمت است:

- خط ADX

- اندیکاتور حرکت جهت دار مثبت (+DI)

- اندیکاتور حرکت جهت دار منفی (-DI)

بسته به موقعیت فعلی قیمت دارایی در ارتباط این سه خط، می توانید در خرید یا فروش تصمیم بگیرید. اگر به سمت +DI می رفت یعنی بخرید و اگر به سمت -DI می رفت یعنی بفروشید.

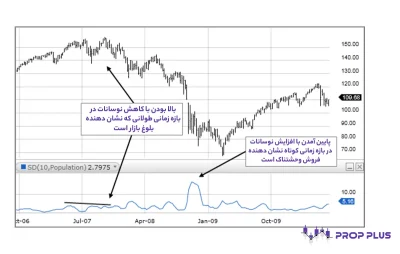

8. اندیکاتور انحراف معیار (Standard Deviation)

اندیکاتور انحراف معیار اندیکاتوری است که به تریدر این امکان را می دهند تا حجم حرکت قیمت را اندازه گیری کنند و در مقابل این اندیکاتور می گوید نوسان در آینده بازار چگونه است.

توضیحات:

اندیکاتور انحراف معیار حرکات قیمت فعلی را با قیمت های گذشته مقایسه می کند تا انحراف معیار یک دارایی را محاسبه کند. انجام این کار بع شما کمک می کند تا ببینید آیا در بازار نوسان زیادی وجود داشته یا نه و آیا در آینده نوسان همان قدر است یا نه. یا به بیانی دیگر انحراف معیار پراکندگی داده ها را در مقایسه با قیمت میانگین (mean) اندازه گیری می کند. هر چه پراکندگی داده ها بیشتر باشد، نوسان هم بیشتر است.

چگونه از اندیکاتور ابر ایچیموکو استفاده کنیم؟

می توانید انحراف معیار را با توجه به گام های زیر محاسبه کنید:

- قیمت میانگین در دوره زمانی مشخص را اندازه بگیرید (مثلا 14 روز).

- انحراف روز را با تفریق میانگین قیمت از قیمت خروج روزانه به دست آورید.

- انحراف هر روز را به توان دو کنید.

- نتیجه را بر تعداد روزها تقسیم کنید.

- جذر عدد بالا را پیدا کنید تا انحراف معیار را به دست آورید.

بیشتر بخوانید: بهترین پراپ تریدینگ ها در سال 2025 که باید بشناسید

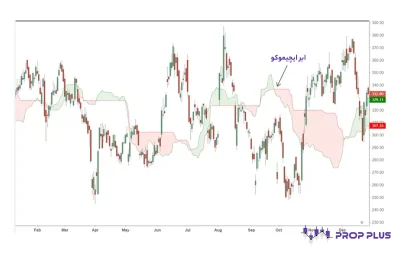

9. اندیکاتور ابر ایچیموکو (Ichimoku Cloud)

اندیکاتور ابر ایچیموکو اندیکاتوری است که حرکت قیمت را محاسبه می کند و به شما کمک می کند تا درجات ثبات را بیابید.

توضیحات:

اندیکاتور ابر ایچیموکو در نمودار قیمت پنج خط استفاده می کند. این خطوط داده های قیمت را در بازه زمانی نشان می دهد. هدف آن هم این است که نقاطی را پیدا کند که با هم برخورد دارند و یا بالا و پایین یکدیگر حرکت می کنند. این موضوع برای پیش بینی تغییرات حرکتی احتمالی کمک می کند. برای مثال نشان می دهد که بازار یک روند ثابت دارد یا نه.

10. اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور RSI اندیکاتوری است که روی گراف قرار گرفته و دارای مقیاسی است که بین 0 تا 100 حرکت می کند و به شناسایی حرکت قیمت دارایی در ترید کمک می کند.

توضیحات:

می توانید RSI را محاسبه کنید تا ببینید آیا ارزش دارایی رو به افزایش است یا کاهش. یک دارایی اگر عدد RSI آن بالای 70 % باشد اشباع خرید در نظر گرفته می شود و اگر زیر 30 درصد باشد اشباع فروش.

چگونه از اندیکاتور RSI استفاده کنیم؟

بهترین راه برای محاسبه این اندیکاتور استفاده از ماشین حساب RSI آنلاین است. همین که داده های قیمت مربوطه را وارد کنید، رقمی درصدی به شما داده می شود که می توانید متوجه شوید که آیا بازار اسباع خرید است یا اشباع فروش.

اندیکاتورها برای ترید ابزارهای خوبی هستند تا تریدر بتواند حرکات بازار را پیش بینی کند و بداند بهترین زمان برای خرید یا فروش دارایی چیست. ما نیز در این مطلب سعی کردیم اندیکاتورهای مهم در ترید را به شما معرفی کنیم و با آوردن مثال به خوبی آن ها را برای شما قابل فهم تر کنیم.

11. اندیکاتور میانگین محدوده واقعی (ATR)

اندیکاتور ATR را در بازارهای مختلف و در شرایط متفاوتی که در بازارها رخ میدهد، می توان استفاده کرد. چرا که دید جامعی در خصوص نوسان دارایی به تریدر می دهد. فارکس، سهام، شاخص ها و کامودیتی بازارهایی هستند که از این شاخص زیاد استفاده می شود.

توضیحات:

یکی از مهم ترین اندیکاتورها برای ترید شاخص Average True Range است که برای تعیین حد سود و حد ضرر بیشتر از هر چیز دیگری به کار می رود. میانگین محدوده واقعی یکی از ابزارهای قدرتمند و کاربردی در تحلیل تکنیکال به شمار می آید و هدفش اندازه گیری نوسان بازار است.

برعکس بقیه اندیکاتورها که روی جهت قیمت تمرکز دارند، ATR می آید و درجه حرکت قیمت را نشان می دهد، که همین هم آن را به شاخصی ارزشمند برای مدیریت ریسک تبدیل کرده است.

چگونه از ATR استفاده کنیم؟

برای محاسبه میانگین محدوده واقعی شما تریدرها دیگر نیازی نیست به صورت دستی آن را حساب کنید. پلتفرم های معاملاتی مدرن خودشان این محاسبه را انجام میدهند و در اختیار شما می می گذارند. فقط باید بتوانید به خوبی آن را تفسیر کنید. ATR باعث می شود شما احساسات را در تصمیم گیری ترید خود دخیل نکنید، مدیریت ریسک موثری را برای سبک معاملاتی و تحمل ریسک های مختلف داشته باشید، بهتر با شرایط نوسانی بازار کنار بیایید و در نهایت عملکرد تریدینگ شما را بهبود می بخشد.

12. اندیکاتور حجم تعادلی (OBV)

از بهترین اندیکاتورهای تکنیکال برای ترید اندیکاتور حجم تعادلی یا On-Balance Volume است که سنتمنت یا احساسات بازار را شناسایی می کند. شما تریدرها به کمک OBV می توانید رفتار خریداران را از طریق حجم بازار مشاهده کنید. در همین راستا اگر حجم بیشتر شود، پس نشاندهنده فشار خرید بیشتر است و قرار است قیمت افزایش یابد.

توضیحات:

OBV حجم دارایی را با توجه به حرکات قیمت به صورت روزانه اندازه گیری می کند و بیشتر هم در ترید سهام دیده می شود. چرا که بیشتر حجم معاملات تاثیر زیادی روی حرکت قیمت دارد. البته تریدرهایی هم که در فارکس و کامودیتی معامله گری می کنند، می توانند از آن بهره ببرند. این شاخص دید خوبی در خصوص فعالیت و تمایلات بازار به تریدر می دهد و وقتی معامله گر بتواند واگرایی های مهم بین خط OBV و قیمت را شناسایی کند، بینش و اطلاعات جامعی از پویایی بازار به دست میآورند.

البته توضیح بسیار مهم این است که بهتر است معامله گران این شاخص را در کنار دیگر اندیکاتورهای تحلیل تکنیکال به کار ببرند تا احتمال سیگنال خوانی اشتباه کاهش یابد.

چگونه از OBV استفاده کنیم؟

شاخص OBV در سه حالت محاسبه می شود و تریدر با تفسیر آن می بیند که اگر حجم معاملاتی در روزهای صعودی از روزهای نزولی بیشتر باشد، پس شاخص حجم تعادلی روندی افزایش دارد و در حالت صعودی است. حالا اگر حجم معاملاتی روزهای نزولی از روزهای صعودی بیشتر باشد، پس OBV روند نزولی به خود می گیرد و حالتش نزولی است.

بیشتر بخوانید: فیلم هایی که هر تریدری (معامله گر) باید ببیند

اهمیت اندیکاتورها در ترید

وقتی شما مهم ترین اندیکاتورها را در ترید خود به کار ببرید خواهید دید که چقدر عملکرد معاملاتی شما بهبود پیدا می کند و تصمیماتی داده محور و به دور از احساسات اتخاذ می کنید.

- نقاط ورود خروج را شناسایی می کنید. اندیکاتورها به شما کمک می کنند بهتر روند قیمت دارایی مورد نظرتان را پیش بینی کنید.

- روند بازار را شناسایی می کنید. الگوی آینده بازار را بهتر پیدا می کنید و می توانید روندهای صعودی، نزولی و حرکات دیگر را بشناسید.

- اطلاعات مفیدی از بازار به دست می آورید. از طریق سطوح مقاوت و پشتیبانی، نوسان، نمودار و الگوی کندل استیک بهتر داده ها و اطلاعات بازار را جمع آوری می کنید. و همین هم به شما در شناسایی احساسات بازار به شما کمک می کند.

- تصمیمات بهتری اتخاذ می کنید. می توانید با توجه به تحلیل هایی که از طریق اندیکاتورهای مهم برای ترید به دست می آورید، تصمیمات داده محور و مطمئن تری را بگیرید.

- بهتر مدیریت ریسک کنید. دستوراتی مثل حد سود و حد ضرر و دیگر استراتژی های مدیریت ریسک را از طریق این اندیکاتورها متوجه می شوید و در نتیجه از سرمایه و اعتبار خود محافظت می کنید.

سوالات متداول

1. اندیکاتودر در ترید چیست؟

در ترید اندیکاتورها در واقع فرمول ها و تحلیل و بررسی ریاضی هستند که به شما اطلاعات دقیقی از نمودارهای قیمت نشان می دهند. این اطلاعات برای شناسایی سیگنال ها، روندها و تغییرات در حرکت به کار می روند. به زبان ساده می توان گفت که اندیکاتورها در ترید می توانند به تریدر نشان دهند که چه زمانی قرار چه اتفاقی بیفتد.

2. اندیکاتور در ترید چه کاربردی دارد؟

اندیکاتورها زمانی به کمک تریدر می آیند که معامله گر نتواند اطلاعات مورد نیاز ترید خود را از نمودارهای قیمت به صورت دقیق به دست بیارود. همچنین تریدر می تواند نقاط قوت و جهت روندها، نقاط ورود و خروج را شناسایی کند، برگشت قیمت را پیش بینی و نوسانات بازار را اندازه گیری کند.